Private Limited Company (BV i hollandsk) holdingstruktur sparer penge og mindsker forretningsrelaterede risici.

Holdingsstrukturen omfatter som minimum to virksomheder: Den ene er det aktive selskab, der udfører forretningsdrift, og det andet er et personligt selskab med aktier udstedt af det aktive selskab. Loven skelner ikke mellem BV'er i forhold til deres funktion, derfor har udtrykkene "Active BV" og "Holding BV" ingen juridisk betydning.

Hvad er den generelle struktur for en BV-bedrift?

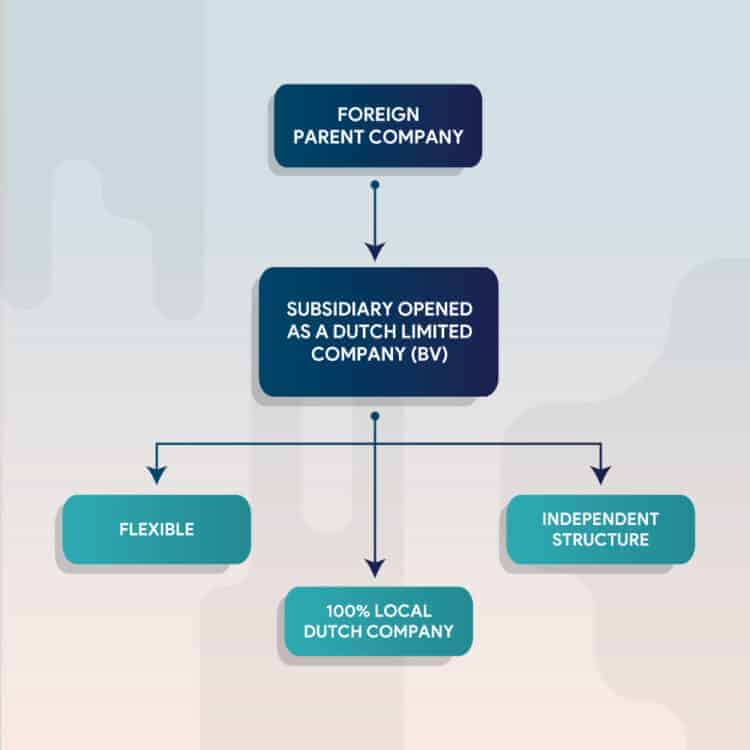

To hollandske BV'er er inkorporeret ved hjælp af en notars tjenester. Den første BV udfører forretningsdriften for strukturen (Active BV). Det andet BV er et holdingselskab, der forbliver for det meste inaktivt (Holding BV). Ejeren af forretningen ejer alle aktier udstedt af Holding, som igen ejer Active BV's aktier. Vores forklarervideo forklarer forskellige aspekter af den hollandske BV og Holding-strukturen.

Hvis to aktionærer (SH 1 og SH 2) planlægger at oprette et enkelt aktivt selskab og at have lige store mængder af dets aktier, er det sædvanlige scenario følgende: Én aktiv BV, der udfører reel forretningsdrift, er inkorporeret ved hjælp af en notar. Derefter indarbejdes to holdingselskaber over det aktive selskab. Begge ejer 50% af det aktive BV. Holding 1 ejes fuldt ud af SH 1, mens Holding 2 ejes fuldt ud af SH 2.

Fordele ved holdingsstrukturen

Den hollandske bedrift tilbyder to hovedfordele for iværksættere med hensyn til deres forretning: lavere skattebyrde og nedsat forretningsrisiko. Holdestrukturer kan give skattefordele. Den største fordel er den hollandske undtagelse for deltagelse (”deelnemingsvrijstelling” på hollandsk).

For eksempel er overskud genereret ved salg af det aktive selskab og overført til holdingselskabet fritaget for overskudsskat. Også at operere fra en lokal beholdningsstruktur medfører en lavere risiko. Holding BV fungerer som et yderligere lag mellem ejeren af virksomheden og den faktiske forretningsaktivitet. Din beholdningsstruktur kan oprettes for at beskytte selskabets egenkapital. Du kan akkumulere pensionshensættelser og overskud, der er beskyttet mod forretningsrisici.

Hvordan kan man vide, om en hollandsk holdingsstruktur passer til din virksomhed?

De fleste skatterådgivere i Holland vil sige, at det aldrig er nok at oprette et privat aktieselskab. Inkorporeringen af en bedrift, hvor ejeren af virksomheden er aktionær, er normalt mere fordelagtig sammenlignet med en enkelt BV. I særlige situationer anbefaler vi bestemt at oprette en bedrift, f.eks. Hvis din branche indebærer højere forretningsrisici. Holding BV giver et ekstra beskyttelseslag mellem dig som virksomhedsejer og dine faktiske forretningsaktiviteter.

En anden gyldig grund til at åbne en bedrift er, hvis du har til hensigt at sælge virksomheden på et fremtidigt tidspunkt. Overskuddet ved at sælge virksomheden overføres skattefrit til holding BV takket være deltagelsesfritagelsen eller ”deelnemingsvrijstelling” (beskrevet mere detaljeret nedenfor).

Praktisk fordel ved holdingsstrukturen

Når du (helt eller delvist) sælger de aktier, der er udstedt af din Active BV, overføres overskuddet fra salget til Holding BV. Holdingselskaber betaler ikke skat af realiserede overskud ved salg af aktier udstedt af Active BV'er. De ressourcer, der er akkumuleret af bedriften, kan bruges til geninvestering i en anden forretning eller pension.

Hvis du ejer aktier i det aktive selskab, men du endnu ikke har etableret en andel, skal du betale fra 19 til 25,8 % selskabsskat af overskuddet i 2024.

Beskatning af overskud

2024: 19 % under 200.000 €, 25,8 % over

Hvis din bedrift ejer aktier i flere private aktieselskaber, behøver du ikke betale en løn fra hver indsats. Dette sparer penge på indkomstskat, administrative procedurer og gebyrer. Hvis beholdningen ejer ≥95% af den aktive BV's aktier, kan de to private aktieselskaber indgive en anmodning om at blive behandlet som en enkelt finanspolitisk enhed af skatteforvaltningen.

Dette giver dig mulighed for let at afvikle udgifter mellem de to virksomheder og giver dig en fordel i forhold til de årlige skatteforpligtelser. Det aktive selskab (datterselskab) og holdingen (moderselskabet) betragtes som en skatteyder, og du er derfor forpligtet til at afgive en selvangivelse for to private aktieselskaber. Ved at opbevare aktier og overskudsreserver (inklusive fast ejendom, pensionsopsparing, firmabiler) på en bedrift er du beskyttet mod at miste akkumulerede gevinster, hvis det aktive selskab går konkurs.

Deltagelse fritagelse (deltagelse fritstelling)

Både beholdningen og de aktive aktieselskaber skal betale indkomstskat. Alligevel undgås dobbeltbeskatning af overskud takket være den såkaldte deltagelse fritagelse. I henhold til dette mål kan overskud / udbytte fra den aktive virksomhed overføres til bedriften uden skatter på selskabsindkomst og udbytte. Hovedbetingelsen, der skal opfyldes for at denne foranstaltning kan træde i kraft, er at ≥5% af det aktive selskabs aktier ejes af kapitalandelen. Vores specialister kan støtte dig gennem hele processen med etablering af firmaet. Kontakt os venligst for at modtage vejledning og yderligere information.